Table des matières

Tout savoir sur le bilan comptable en 2024

Un bilan est créé à la fin d’un exercice et constitue un résumé du patrimoine d’une entreprise à un moment précis. Tout dirigeant est tenu d’atteindre cet objectif et est régi par les dispositions légales (Code de commerce, PCG).

Cela permet de comprendre la santé financière d’une entreprise, de l’évaluer et de déterminer sa solvabilité. Avec les bonnes informations, chacun peut lire les documents comptables de son entreprise.

C’est quoi un bilan comptable ?

Par définition, le bilan d’une société est un tableau qui trace sa situation financière à un moment précis, généralement la fin d’un exercice.

On dit généralement que le bilan est une photographie instantanée d’une entreprise. Il est compté parmi les tableaux qui composent les comptes annuels (compte de profits et pertes, bilan, pièces, etc.) au sein du dossier fiscal de l’entreprise.

La comptabilité d’entreprise est l’activité de cotation, de classement ou de comptabilité et, comme son nom l’indique, est une activité qu’une entreprise exerce pour créer de la richesse. Le bilan est un tableau composé de quatre quadrants :

- immobilisations,

- actifs courants,

- dette à longue période,

- dette à courte période.

Un bilan comptable est un modèle construit à partir d’un plan comptable général. Il est représentatif de l’entreprise, qui se trouve être la plus connue et la plus répandue, mais il est tout à fait envisageable que vous puissiez créer vous-même votre propre « tableau récapitulatif » en fonction des métriques que vous souhaitez identifier.

Chaque entrepreneur doit définir un tableau de bord composé d’indicateurs personnalisés (indicateurs financiers ou opérationnels) selon son secteur d’activité et son business model.

Pourquoi réaliser un bilan comptable ?

Réaliser un bilan peut être essentiel dans plusieurs cas. Le but de toute entreprise est de réaliser des bénéfices économiques, sinon elle ne sera pas viable.

Grâce à l’évaluation, nous pouvons savoir si elle est à la hauteur de la tâche. Son analyse est cruciale pour que les entreprises prennent des décisions stratégiques pour une croissance saine. C’est donc un outil sur lequel vous pouvez compter pour mieux gérer votre entreprise.

Mais le bilan peut également être considéré comme un support de communication pour :

- Les actionnaires qui disposent donc d’une image claire de l’évolution de l’entreprise. Les mesures adoptées lors du Conseil d’administration sont fondées sur l’examen de ce document.

- Les partenaires financiers chez qui vos démarches n’ont aucune chance d’aboutir sans un bilan très bien réalisé. En effet, ils souhaitent avoir la certitude sur la solvabilité de la l’entreprise c’est-à-dire de son aptitude à payer ses dettes.

- Les collaborateurs commerciaux : ils souhaitent également s’assurer de la santé de l’entreprise avec laquelle ils vont collaborer avant de signer un partenariat.

Compte tenu de ces éléments, on voit donc l’importance de la mise en place d’un bilan comptable, qui est souvent établi par des professionnels du numérique comme expliqué sur les blogs d’entreprises. En effet, il nécessite l’amélioration de compétences spécifiques en comptabilité, d’autant plus que ce document reste une obligation.

Les chefs d’entreprise doivent préparer un bilan au moins une fois par année et le transmettre à leur centre fiscal. Il est inclus parmi les documents obligatoires avec la pièce jointe légale et le compte de résultat.

Quelle différence existe-t-il entre le bilan comptable et le compte de résultat ?

Si le bilan donne une image figée du patrimoine d’une entreprise à un moment précis, le compte de résultat les présente comme un film de vos opérations. Il couvre tous les processus qui affectent votre activité tout au long d’un exercice précis. Ainsi, le compte de résultat précise dynamiquement les produits (ressources) ainsi que les dépenses de la société.

À partir de cet important document comptable, les chefs d’entreprise peuvent obtenir le bénéfice net de l’entreprise. Ainsi, le compte de résultat vous permet d’exprimer le résultat ou la perte de votre entreprise.

Les différents types/modèles de bilan comptable

Il existe différentes grilles de lecture des bilans d’entreprises et, surtout, différentes manières d’organiser le bilan : en fonction du contexte, du public cible et des informations clés mises en avant lors de la lecture. On peut donc construire :

Un bilan comptable :

Le bilan comptable d’une société est en quelques sortes le bilan tel qu’il doit être donné dans les comptes annuels, en vertu des définitions que l’on retrouve dans la liasse fiscale. Le bilan comptable de la société constitue donc la base pour élaborer le bilan financier ainsi que le bilan fonctionnel.

Un bilan financier :

Les états financiers reprennent les informations du bilan comptable. Cependant, en ce qui concerne la présentation du tableau, elle est réorganisée pour aligner les comptes par échéance selon le niveau de liquidité des actifs et du remboursement des passifs. Il présente clairement la capacité d’une société à payer ses dettes avec ses actifs. Les banques exigent des états financiers avant d’octroyer des prêts.

Un bilan fonctionnel :

Le bilan fonctionnel permet de mettre en évidence la structure financière d’une société.

Grâce à celui-ci, vous avez la possibilité de calculer le fonds de roulement de l’entreprise et d’en déduire une analyse concrète sur l’état financière de la société.

Prenons un exemple : lorsqu’on suppose qu’une entreprise dispose d’un fonds de roulement négatif, cela voudra tout simplement dire que cette

entreprise n’est pas autofinancée. Elle est donc dans l’obligation de se tourner vers un emprunt bancaire afin de financer son cycle d’exploitation, ce qui est une situation un peu dangereuse.

Un bilan prévisionnel

Le bilan prévisionnel est tout simplement un bilan comptable anticipé. On se penche sur ce bilan que lors d’une création d’entreprise. Ce bilan est utile pour les prévisions financières du business plan. Très souvent, le bilan prévisionnel se fait sur les 3 à 7 clôtures d’exercice prochains, en fonction du secteur d’activité.

Documents de bilan comptable : que faut-il nécessairement fournir ?

Pour établir un bilan, vous aurez besoin d’un ensemble de documents obligatoires :

- Tableau des filiales et participations : Permet de visualiser les différentes

filiales de l’entité. - Plans d’amortissement

- Action.

- Échéancier des comptes clients et de la dette.

- Rapprochement bancaire et relevés bancaires correspondants.

- Factures clients et fournisseurs.

- Paie.

- Contrat de prêt et échéancier de remboursement du prêt.

- État de variation des capitaux propres : Indique la différence entre la

variation des capitaux propres de l’exercice en cours et les résultats du même

exercice. - Compte de résultat.

Bien lire et comprendre un bilan comptable

Le principal facteur à prendre en compte dans un bilan est l’équilibre financier entre l’actif et le passif. Son analyse permet de comprendre les points d’équilibre et de déséquilibre et de constater les progrès en comparant un exercice à un autre.

La lecture du bilan comptable permet d’évaluer la stabilité à long terme d’une entreprise. On peut également interpréter les chiffres pour identifier des problèmes de gestion : stocks trop élevés, trop de créances clients, endettement trop élevé, etc.

Il existe plusieurs mesures clés de la santé financière d’une société, qui peuvent être

définies à l’aide du bilan. Ceux-ci inclus :

- Fonds de roulement ;

- Exigences en fonds de roulement ;

- Trésorerie nette.

Equilibre financier

Il est possible de définir l’équilibre financier d’une société par des critères déterminés par le contexte financier et les objectifs de l’entreprise. Ces normes évoluent à mesure que les activités commerciales et les composantes de leur bilan financier évoluent. Ce dernier est une liste des actifs et passifs physiques ou financiers d’une entreprise à un moment donné.

Le calcul de l’équilibre financier est une tâche très importante car il évalue les actifs d’une entreprise et fournit une valeur quantitative des dividendes que les actionnaires recevront. Ceci est mesuré par la valeur nette.

Par valeur nette, nous entendons :

- La différence entre les capitaux propres ou les actifs extérieurs et la dette.

- selon l’analyse financière, il reste une assurance de la solvabilité de l’entreprise

auprès de ses créanciers. - Dans une perspective de liquidation, il constitue un indicateur de la capacité de

l’entreprise à rembourser l’intégralité de ses dettes grâce à la vente d’actifs et des

ressources libérées par le recyclage des dettes. La valeur nette est un bon

indicateur de la meilleure santé d’une entreprise. Cependant, les signaux négatifs

entraînent des pertes et des risques potentiels de faillite pour l’entreprise. - La valeur des actifs de l’entreprise.

– D’un point de vue financier, il constitue la sécurité dont les banques ont besoin pour

accorder des prêts.

– D’un point de vue comptable, il est vu comme étant un indicateur de la marge de sécurité

apportée par l’entreprise en cas d’accident économique.

Exigences en fonds de roulement

Le Besoin en Fonds de Roulement (BFR) est une mesure importante pour tout créateur d’entreprise. Il correspond au montant d’argent dont une entreprise a besoin pour continuer à financer ses opérations. Les entrepreneurs doivent comprendre et contrôler l’écart de trésorerie entre leurs dépenses d’activité et leurs revenus pour éviter des difficultés à court terme. Afin de réussir à calculer le besoin en fonds de roulement, quelques étapes très simples s’imposent. En général, le BFR comprend 3 éléments :

- Stock moyen nécessaire aux activités de l’entreprise : le stock permanent

minimum (matières premières, marchandises, produits finis) dont la société doit

disposer afin de garantir ses activités, - Montant Moyen Encours Clients : La moyenne des montants facturés aux clients

et impayés, - Montant moyen de la dette impayée des fournisseurs : la moyenne du montant dû

aux fournisseurs et du montant impayé.

BFR = Stocks moyens + Encours moyen « Créances clients » – Encours moyen « Dettes

fournisseurs »

Testez Pennylane maintenant !

Simplifiez votre comptabilité et votre gestion financière

Trésorerie nette

Le flux de trésorerie net est un indicateur de la santé financière d’une entreprise. Il mesure le montant de capital qu’une entreprise peut mobiliser à court terme. Il est également question de la disponibilité immédiate. Concrètement, la trésorerie nette correspond à la trésorerie sur laquelle une entreprise peut puiser en cas de besoin. Le flux de trésorerie net est une mesure utilisée à tout moment de la vie de la société :

En amont, analyser la santé d’une entreprise lors du projet de création ou avant son acquisition.

Pour que la direction opérationnelle de l’entreprise au cours de son existence veille à ce que la situation reste saine et puisse réagir le plus rapidement possible.

En effet, la trésorerie nette aide à évaluer l’équilibre financier d’une entreprise. Il s’agit d’un facteur clé pour déterminer la faisabilité et la rentabilité du projet, ainsi que pour garantir la durabilité du développement du projet.

De plus, le flux de trésorerie net est un indicateur inclus dans le bilan fonctionnel d’une entreprise. Ce bilan est issu du bilan comptable et est organisé selon le degré de liquidité des éléments.

Pour calculer les flux de trésorerie, deux formules différentes peuvent être utilisées :

Calcul des flux nets de trésorerie FRNG et BFR

Trésorerie Nette = Fonds de Roulement Net Total (FRNG) – Besoin en Fonds de

Roulement (BFR).

+

Fonds de roulement net global = ressources stables – emploi durable.

Besoin en fonds de roulement = stocks + comptes clients + autres créances – dette (non

financière).

Flux de trésorerie net

Calculé sur la base des flux de trésorerie actifs et des flux de trésorerie passifs

Trésorerie nette = trésorerie active (actifs financiers courants) – trésorerie passive

(Dette financière rapidement)

Les différents ratios

Les ratios financiers offrent un aperçu indispensable de la viabilité financière d’une entreprise. Le suivi des ratios financiers est essentiel pour contrôler la santé financière de votre société.

Les ratios révèlent des informations très cruciales sur votre entreprise.

Par exemple, ils vous indiqueront si vous avez contracté un grand nombre de dette, si vous avez une quantité importante de stocks ou si vous ne réglez pas vos créances à temps.

Il existe un très grand nombre de ratios financiers qui peuvent servir à déterminer la performance d’une entreprise. Ils peuvent être divisés en quatre catégories principales.

Ratios de liquidité

Le ratio de liquidité est un système d’alerte important qui vous permet de savoir quand vos fonds disponibles commencent à chuter. Ils déterminent le montant de liquidités (trésorerie et actifs facilement convertibles) dont vous avez besoin pour respecter vos engagements et donnent un aperçu de la santé financière de votre entreprise.

Ratios d’efficience

Les ratios d’efficience sont utilisés pour montrer la capacité qu’a l’entreprise à transformer sa production en liquidités ou en revenus. Ils sont généralement calculés sur une période de trois à cinq ans et renseignent sur certains aspects de vos activités, tels que les recouvrements, les flux de trésorerie et les résultats d’exploitation.

Ratios de rentabilité

Les ratios de rentabilité sont utilisés pour évaluer les bénéfices ou les pertes de votre entreprise. Ce sont les ratios utilisés pour déterminer le bénéfice que vous réalisez.

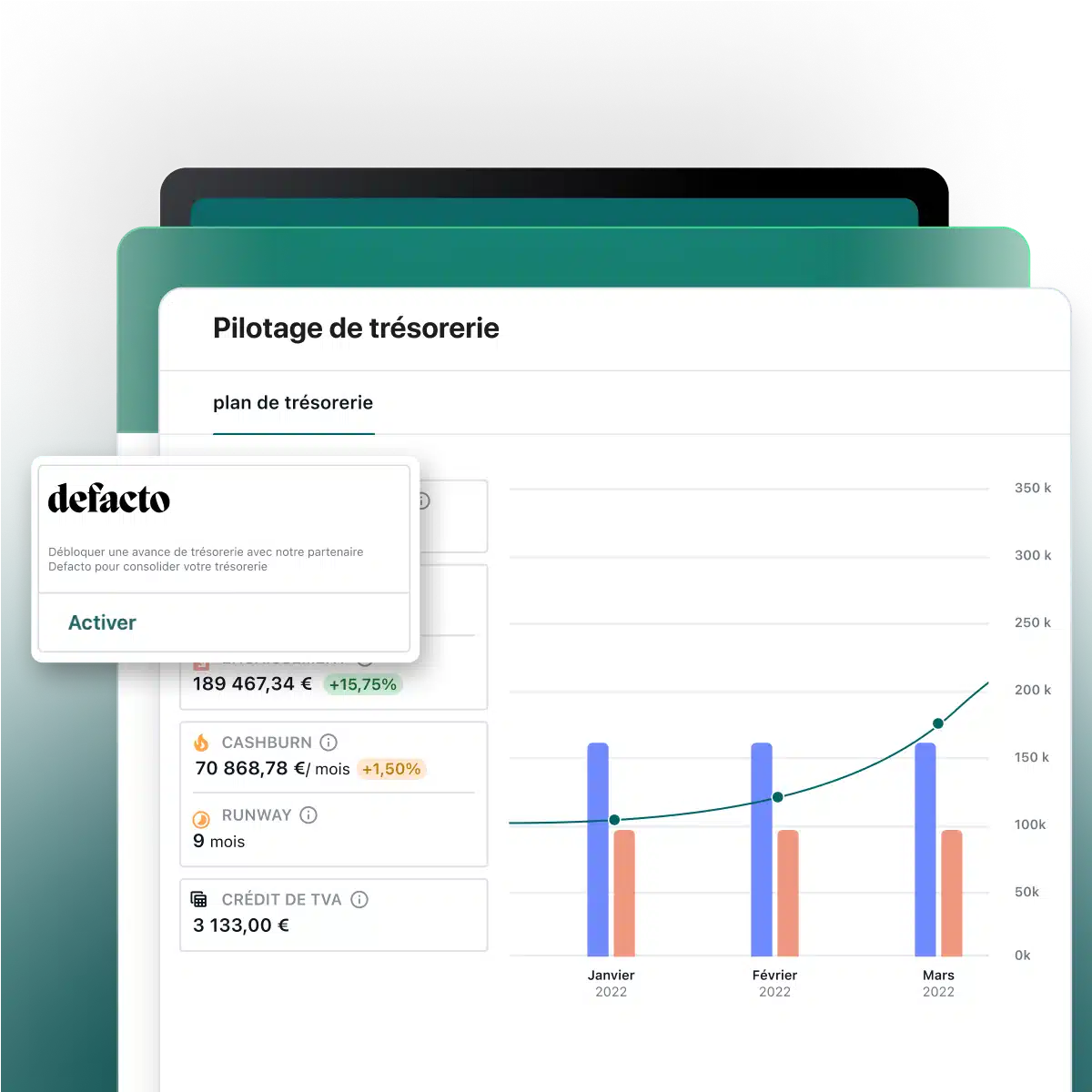

Pourquoi Pennylane est l’outil parfait pour construire votre bilan comptable ?

La vie est toujours plus simple lorsqu’on dispose d’outils adaptés pour nous aider dans nos réalisations. Pennylane est de loin l’outil comptable parfait pour les révisions comptables en toute sérénité.

Voici quelques bonnes raisons qui le prouvent :

- Interface intuitive : Pennylane permet d’accéder à une interface utilisateur claire

et simple à utiliser qui aide grandement les comptables et les entrepreneurs à

naviguer et à comprendre aisément leurs finances. - Automatisation des tâches : la plateforme permet d’automatiser un nombre

important de tâches répétitives, comme la collecte de données, ce qui fait gagner

en temps et diminue considérablement les erreurs humaines. - Intégration avec d’autres outils : Pennylane à la capacité de s’intégrer à d’autres

logiciels et outils financiers pour une synchronisation plus parfaite des données

et une gestion beaucoup plus simple. - Accès en temps réel : Les utilisateurs ont la possibilité d’accéder à leurs

informations financières en temps réel, ce qui est important pour la prise de

décisions éclairées. - Sécurité des données : Pour Pennylane, la sécurité est l’un des points très

essentiel. La plateforme emploi plusieurs mesures de sécurité intégrées afin de

sécuriser les données de tous les utilisateurs contre les cyberattaques.

Le bilan comptable en bref

Un bilan comptable est une « image » de l’état financière et des actifs d’une entreprise à un moment précis.

Plus précisément, il comprend un résumé de l’actif et du passif de la société :

- Le passif correspond à toutes les ressources financières que possède une

entreprise. - Les actifs correspondent à l’utilisation des ressources par une entreprise.

Les entreprises (hors établissements micro-sociaux) sont tenues d’établir un bilan comptable à la fin de leur exercice dans le cadre de leurs comptes annuels. Mais ils peuvent également publier des états comptables à des dates intermédiaires pour garantir un suivi régulier de l’état des actifs.

À noter également : Le gouvernement autorise les entreprises soumises au Régime réel simplifié (RSI) à déposer des états comptables simplifiés.

3 choses à retenir :

- Un bilan comptable est un document qui doit forcément être réalisé à la fin d’un

exercice dans le cadre des comptes annuels. - Il comprend un résumé des actifs et des passifs d’une entreprise, qui permet de

comprendre la situation et les actifs de l’entreprise à un moment donné et ainsi

d’évaluer sa situation financière et les stratégies de gestion existantes. - L’établissement d’un bilan comptable implique l’élaboration d’un examen de la

classification des comptes, de listes et d’un ensemble de documents afin de

vérifier leur régularité et de les justifier en cas de contrôle.

Testez Pennylane maintenant !

Simplifiez votre comptabilité et votre gestion financière