Table des matières

Ce que vous devez savoir sur l'actif circulant

En tant qu’entrepreneur, il est essentiel de maintenir un actif actuel élevé si vous souhaitez que votre entreprise continue de fonctionner à un rythme soutenu. Que vous ayez besoin d’un nouvel équipement pour votre entreprise ou d’un espace de bureau plus grand, vous avez besoin de liquidités pour diverses dépenses.

Pour obtenir cet argent, vous avez plusieurs options. Vous pouvez accéder à votre compte courant, lever des fonds ou même contracter une marge de crédit professionnelle. Vous pouvez également compter sur vos actifs circulants pour financer ces investissements. Voyons dans cet article ce que sont exactement les actifs circulants et des exemples de ce terme important en comptabilité d’entreprise.

Qu’est-ce qu’un actif circulant ?

Les actifs circulants, encore traité d’actif à court terme (également appelés actifs courants), sont des actifs qui existent et sont utilisés pendant une courte période. Ce type d’actif représente tous les actifs d’une entreprise qui devraient être utilisés, distribués et récupérés au cours d’un an ou d’un cycle.

Pour les entreprises dont les cycles économiques dépassent 12 mois, la durée d’utilité des actifs circulants est basée sur leur cycle d’exploitation. Les actifs à court terme sont indiqués dans le bilan de l’entreprise, l’un des rapports financiers obligatoires que les entreprises doivent préparer chaque année. Par ailleurs, les actifs circulants sont souvent utilisés pour couvrir divers coûts associés à la gestion d’une entreprise. De plus, le fonds de roulement est une mesure des fluctuations commerciales d’une entreprise .

Les actifs circulants sont extrêmement importants pour les opérations commerciales de chaque entreprise, notamment :

- Les actifs à court terme constituent également l’une des ressources importantes dans la production et les affaires. S’il n’y a pas d’actifs, les opérations commerciales n’auront certainement pas lieu.

- La gestion scientifique des actifs à court terme garantira le bon déroulement des opérations commerciales, générera des bénéfices importants et aidera l’entreprise à se développer de manière durable.

- Les actifs circulants sont également un facteur nécessaire pour accroître la compétitivité d’une entreprise sur le marché.

- Les actifs circulants peuvent être considérés comme une condition préalable aux opérations commerciales de chaque entreprise . S’il existe une quantité suffisante d’actifs courants, une entreprise garantira son efficacité commerciale et déterminera la portée de son développement dans l’environnement concurrentiel d’aujourd’hui .

Simplifiez votre comptabilité

Unifiez gestion financière et comptabilité dans un seul outil intuitif avec Pennylane. Gérez factures, trésorerie, et paiements en toute simplicité.

À quoi sert l’actif circulant ?

L’actif circulant est essentiel pour évaluer la santé financière d’une entreprise. Ces actifs, souvent très liquides, sont destinés à être utilisés, distribués ou récupérés dans un délai d’un an ou durant un cycle économique normal. Ils incluent des éléments comme les stocks, les créances clients et les disponibilités.

Une révision comptable régulière de l’actif circulant est cruciale pour garantir l’exactitude des informations financières et soutenir la prise de décisions stratégiques. En effet, ces actifs servent à évaluer la capacité de l’entreprise à honorer ses dettes et obligations à court terme, telles que le paiement des salaires, des impôts, des créanciers et autres nécessités de liquidités.

- Un montant sain d’actifs circulant indique que l’entreprise dispose de suffisamment de liquidités pour fonctionner sans heurts. En général, cela se produit lorsque la valeur de l’actif circulant est supérieure au passif circulant, créant un fonds de roulement positif. Ce dernier est un indicateur clé de la capacité de l’entreprise à couvrir ses obligations à court terme sans difficulté.

- À l’inverse, lorsque l’actif circulant est inférieur au passif circulant, l’entreprise peut rencontrer des problèmes de liquidité, la conduisant potentiellement à une cessation de paiements. Par conséquent, l’actif circulant est un indicateur vital de l’efficacité opérationnelle et de la gestion financière de l’entreprise.

L’actif circulant regroupe diverses composantes, incluant les stocks, les créances clients et les disponibilités. Chacune de ces composantes joue un rôle crucial dans le financement des opérations courantes de l’entreprise. Par exemple, les stocks permettent de répondre rapidement à la demande des clients, tandis que les créances clients représentent les fonds détenus par l’entreprise et mobilisables à court terme.

Dans le cadre de la gestion financière, l’actif circulant est utilisé pour optimiser le besoin en fonds de roulement (BFR) de l’entreprise. Un BFR bien géré assure que l’entreprise a suffisamment de liquidités pour financer ses opérations sans avoir recours à des emprunts coûteux. Cela inclut la gestion des délais de paiement aux fournisseurs et la réduction des créances clients en suspens.

En conclusion, une gestion efficace de l’actif circulant est essentielle pour maintenir la liquidité et la stabilité financière de l’entreprise. En surveillant et en optimisant ces actifs, une entreprise peut non seulement éviter des difficultés financières à court terme mais aussi se positionner de manière plus solide pour une croissance durable à long terme.

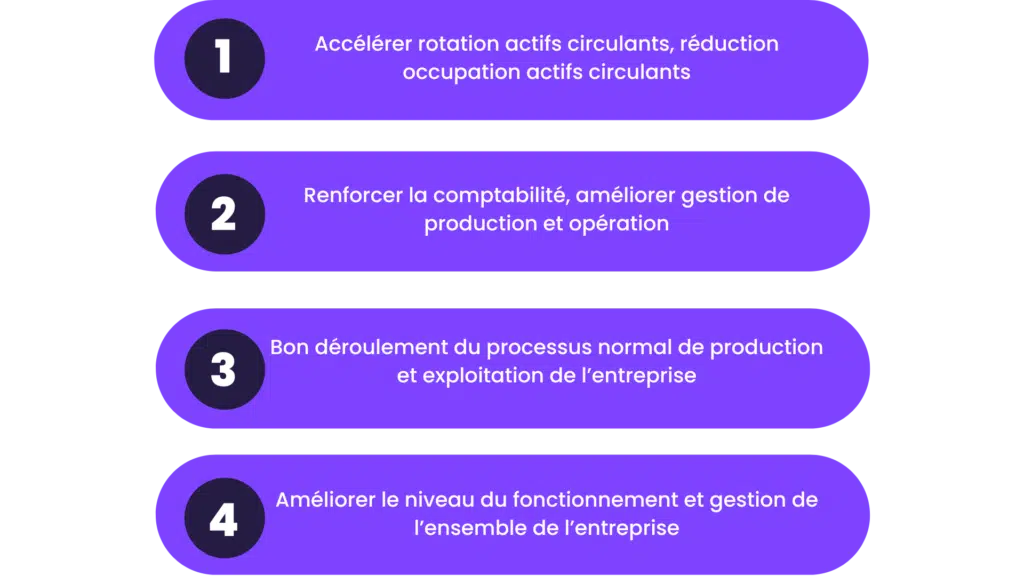

L’importance d’une bonne gestion des actifs courants pour les entreprises

- Le renforcement de la gestion des actifs circulants peut accélérer la rotation des actifs circulants, réduisant ainsi l’occupation des actifs circulants, ce qui peut favoriser le développement de la production et des opérations.

- Le renforcement de la gestion des actifs courants aidera les entreprises à renforcer leur comptabilité et à améliorer le niveau de gestion de la production et des opérations.

- Le renforcement de la gestion des actifs circulants peut garantir le bon déroulement du processus normal de production et d’exploitation de l’entreprise et éviter l’interruption des activités de l’entreprise en raison du manque d’actifs circulants.

- Le renforcement de la gestion des actifs courants est d’une grande importance pour améliorer le niveau de fonctionnement et de gestion de l’ensemble de l’entreprise. Aussi, ça permet une amélioration de l’efficacité de l’application des actifs de l’entreprise.

Par ailleurs, les actifs courants sont importants pour une entreprise car ils fournissent une source de liquidités pour faire face à ses obligations à court terme. La trésorerie et les équivalents de trésorerie sont les actifs les plus liquides et peuvent être utilisés pour payer des dépenses, effectuer des investissements ou restituer du capital aux actionnaires. Les créances sont également des actifs liquides, mais elles sont moins liquides que la trésorerie et les équivalents de trésorerie car elles représentent une créance sur les flux de trésorerie futurs.

Ce qui appartient aux actifs circulant

L’actif circulant se compose des quatre éléments suivants :

- Stocks : Selon la définition, il s’agit des matières premières, des matières d’exploitation et des matières auxiliaires, des services, des travaux en cours et des produits et biens finis et des stocks financiers, qui comprennent les acomptes versés.

- Créances et autres actifs : Il s’agit des créances résultant de livraisons de biens ou de services. Ces réclamations doivent viser des sociétés affiliées ou des sociétés ayant des investissements.

- Fonds liquides : il s’agit des fonds provenant de l’encaisse et des chèques, des soldes des établissements de crédit et des soldes des banques fédérales.

- Titres : Outre d’autres titres, ce sont principalement les actions de sociétés liées qui entrent ici en jeu. La question de savoir si les titres peuvent effectivement être comptés comme actifs circulants et non comme actifs immobilisés dépend de leur utilisation et de la durée de l’investissement.

Le montant des actifs circulants fluctuant constamment, il est difficile à quantifier, contrairement aux actifs immobilisés. En particulier, les coûts d’acquisition et de fabrication jouent un rôle crucial dans les actifs courants. Néanmoins, il est important d’avoir une vue d’ensemble précise des actifs actuels car cela permet de mieux planifier et contrôler la production.

Quelle est la différence entre actifs courants et actifs non courants ?

Le patrimoine d’une entreprise est constitué de différentes catégories d’actifs, parmi lesquelles on distingue les actifs courants et les actifs non courants. Chacune de ces catégories joue un rôle clé dans la gestion financière et opérationnelle.

Actifs courants

Les actifs courants, aussi appelés actifs à court terme, sont des éléments que l’entreprise prévoit de convertir en liquidités dans un délai d’un an ou au cours d’un cycle économique normal. Par exemple, les stocks de marchandise et les créances commerciales. Ces actifs sont essentiels pour financer les opérations quotidiennes et garantir que l’entreprise dispose des fonds nécessaires pour ses obligations immédiates, telles que le paiement des salaires ou des fournisseurs.

Actifs non courants

À l’inverse, les actifs non courants, ou actifs à long terme, sont ceux qui sont destinés à être détenus durablement par l’entreprise et à apporter des avantages économiques sur une période plus longue. Cela inclut des éléments tels que les biens immobiliers, le matériel industriel, les brevets et autres immobilisations incorporelles. Ces actifs ne sont pas facilement convertibles en liquidités, mais ils jouent un rôle crucial dans la capacité de l’entreprise à générer des revenus sur le long terme.

Liquidité et période de contribution

La principale différence entre ces deux types d’actifs réside dans leur liquidité et la période pendant laquelle ils contribuent aux flux de trésorerie de l’entreprise. Les actifs courants sont rapidement mobilisables pour répondre aux besoins financiers immédiats. Par exemple, les créances clients peuvent être rapidement converties en espèces via des dispositifs comme l’affacturage.

En revanche, les actifs non courants représentent des investissements qui améliorent durablement les capacités opérationnelles de l’entreprise. Par exemple, l’acquisition de nouvelles machines peut améliorer la productivité et réduire les coûts de production sur plusieurs années.

Exemple d'utilisation stratégique

Dans le cadre de la gestion financière, il est crucial de bien distinguer ces actifs pour une gestion optimale du besoin en fonds de roulement (BFR) et des investissements à long terme. Une entreprise de fabrication pourrait, par exemple, utiliser ses actifs courants pour acheter des matières premières et payer ses employés, tout en investissant dans de nouveaux équipements de production pour accroître sa capacité de production future.

En revanche, les actifs non courants représentent des investissements qui améliorent durablement les capacités opérationnelles de l’entreprise. Par exemple, l’acquisition de nouvelles machines peut améliorer la productivité et réduire les coûts de production sur plusieurs années.

Importance de la distinction pour la stratégie fiscale et sociale

D’un point de vue fiscal et social, la distinction entre actifs courants et non courants permet de mesurer et d’optimiser les charges et les bénéfices. Par exemple, la dépréciation des actifs non courants comme les machines et les biens immobiliers peut offrir des avantages fiscaux.

En conclusion, bien comprendre et gérer les actifs courants et non courants est essentiel pour la solidité financière et la pérennité d’une entreprise. Une gestion équilibrée et stratégique de ces actifs permet non seulement de répondre aux besoins immédiats mais aussi de construire une base solide pour une croissance durable.

En revanche, les actifs non courants représentent des investissements qui améliorent durablement les capacités opérationnelles de l’entreprise. Par exemple, l’acquisition de nouvelles machines peut améliorer la productivité et réduire les coûts de production sur plusieurs années.

Quand les actifs circulants deviennent-ils des actifs immobilisés ?

La répartition d’un actif entre actifs circulants et immobilisés résulte de sa destination en tant qu’investissement à long terme ou à court terme. Dans certains cas, cependant, le responsable du bilan détermine à quel type d’actif un élément est affecté. En particulier lors de l’évaluation des titres, il peut être difficile de déterminer s’ils servent de liquidités à court terme ou s’ils sont destinés à des investissements à long terme. Les méthodes d’amortissement des immobilisations étant plus rentables, il peut être avantageux d’affecter les actifs aux immobilisations. Cependant, si une comptabilité incorrecte est effectuée, une correction entraînera des arriérés d’intérêts et d’impôts.

En outre, l’emploi d’un logiciel de facturation avancé peut simplifier la réévaluation des actifs courants et des immobilisations, en assurant un suivi précis et en facilitant les ajustements nécessaires en cas de changement dans l’usage prévu des actifs.

Si une allocation aux actifs courants ou immobilisés a été effectuée, elle doit être conservée. La réaffectation ne peut être effectuée qu’en cas de changement dans l’usage prévu.

La répartition d’un actif entre actifs circulants et immobilisés résulte de sa destination en tant qu’investissement à long terme ou à court terme. Dans certains cas, cependant, le responsable du bilan détermine à quel type d’actif un élément est affecté. En particulier lors de l’évaluation des titres, il peut être difficile de déterminer s’ils servent de liquidités à court terme ou s’ils sont destinés à des investissements à long terme. Les méthodes d’amortissement des immobilisations étant plus rentables, il peut être avantageux d’affecter les actifs aux immobilisations. Cependant, si une comptabilité incorrecte est effectuée, une correction entraînera des arriérés d’intérêts et d’impôts.

Contactez nos experts

Notre équipe d’experts est à votre disposition pour vous conseiller et vous accompagner dans la mise en œuvre de solutions adaptées à vos enjeux professionnels. Contactez-nous pour une consultation personnalisée.

7 types d’actifs circulants

Même si les liquidités constituent l’actif actuel le plus évident, ce n’est pas le seul. Voici les sept principaux types d’actifs circulants, classés par ordre de liquidité (c’est ainsi qu’ils doivent être répertoriés dans un bilan)

1

Trésorerie et équivalents de trésorerie

L’argent liquide est simple : il s’agit du montant d’argent que vous avez en banque. Les équivalents de trésorerie, quant à eux, sont des éléments qui peuvent facilement être convertis en espèces, comme les obligations d’épargne à court terme, les placements à court terme et les devises étrangères .

2

Valeurs mobilières de placement

Les titres négociables sont des investissements qui peuvent être facilement convertis en espèces et négociés sur les bourses publiques. Cela s’applique par exemple aux crypto-monnaies et à d’autres titres négociables plus standards et investissements à court terme faciles à vendre.

3

Comptes clients

Toutes les dettes impayées ou reconnaissances de dette de votre entreprise sont considérées comme des comptes débiteurs. C’est l’argent que les clients ou clients vous doivent encore pour des services déjà rendus ou des biens déjà livrés.

4

Inventaire

Les stocks couvrent les produits que vous vendez et sont répertoriés dans votre bilan en tant que produits finis, travaux en cours, matières premières et fournitures.

Cependant, tous les stocks ne comptent pas comme un actif courant ; tout inventaire que vous pensez conserver pendant plus d’un an doit être considéré comme un actif non courant et répertorié comme tel.

5

Fournitures

Les fournitures sont délicates car elles ne sont considérées comme des actifs courants que jusqu’à ce qu’elles soient utilisées, après quoi elles deviennent une dépense. Si votre entreprise dispose d’un stock de fournitures inutilisées, répertoriez-les sous l’actif circulant de votre bilan.

6

Dépenses payées d’avance

Les dépenses payées d’avance comprennent tout ce que vous avez payé mais dont vous espérez bénéficier au fil du temps. Si vous avez payé un bail d’un an ou une police d’assurance prolongée, vous avez des dépenses payées d’avance. Déclarez-les sur le compte de résultat de votre entreprise sur la période couverte par le paiement.

7

Autres liquidités

C’est la catégorie fourre-tout. Si vous disposez d’autres actifs courants qui peuvent facilement être convertis en espèces dans un délai d’un an (comme des billets à ordre ou des remboursements d’impôts, par exemple) et qui n’entrent dans aucune des catégories ci-dessus, indiquez-les ici.

Comment calculer l’actif circulant ?

Une fois que vous avez répertorié vos actifs actuels sur votre bilan dans l’ordre indiqué ci-dessus, il est facile de calculer votre actif actuel total : il suffit de les additionner.

Actif courant :

- Actifs courants = Trésorerie + équivalents de trésorerie + Titres négociables + Comptes clients + Stocks + Fournitures + Dépenses payées d’avance + Autres actifs liquides

Une autre façon d’utiliser les actifs courants dans votre bilan consiste à calculer les ratios de liquidité. En vous montrant le solde actif/passif, les ratios de liquidité vous donnent une idée de la santé financière de votre entreprise et vous aident à comprendre si elle peut respecter ses obligations financières à court terme. Voici quelques types courants de ratios de liquidité.

Ratio actuel :

Votre ratio actuel est le rapport entre l’actif à court terme et le passif à court terme, qui sont des dettes que vous devez rembourser au cours de l’année. Heureusement, ce calcul ne nécessite pas de mathématiques avancées. La formule pour obtenir votre ratio actuel est :

- Ratio actuel = Actifs courants / Passifs courants

Rapport rapide :

Votre ratio de liquidité rapide vous aide à comprendre dans quelle mesure votre entreprise peut remplir ses obligations financières à court terme. Au lieu d’examiner le total de vos actifs courants, un ratio rapide ne prend en compte que les actifs pouvant être convertis en espèces dans un délai de 90 jours. Voici la formule pour obtenir votre ratio rapide :

- Ratio rapide = (Trésorerie + équivalents de trésorerie + Titres négociables + Comptes clients) / (Dette à court terme + Comptes créditeurs + Charges à payer et autres dettes)

Fonds de roulement net :

Le calcul du fonds de roulement net vous donne une vision claire de la liquidité, de la santé financière à court terme et de l’efficacité de votre entreprise en vous indiquant le montant d’argent dont vous pourriez disposer actuellement. C’est un calcul significatif et simple. La formule du fonds de roulement net est la suivante :

- Fonds de roulement net = Actifs courants – Passifs courants

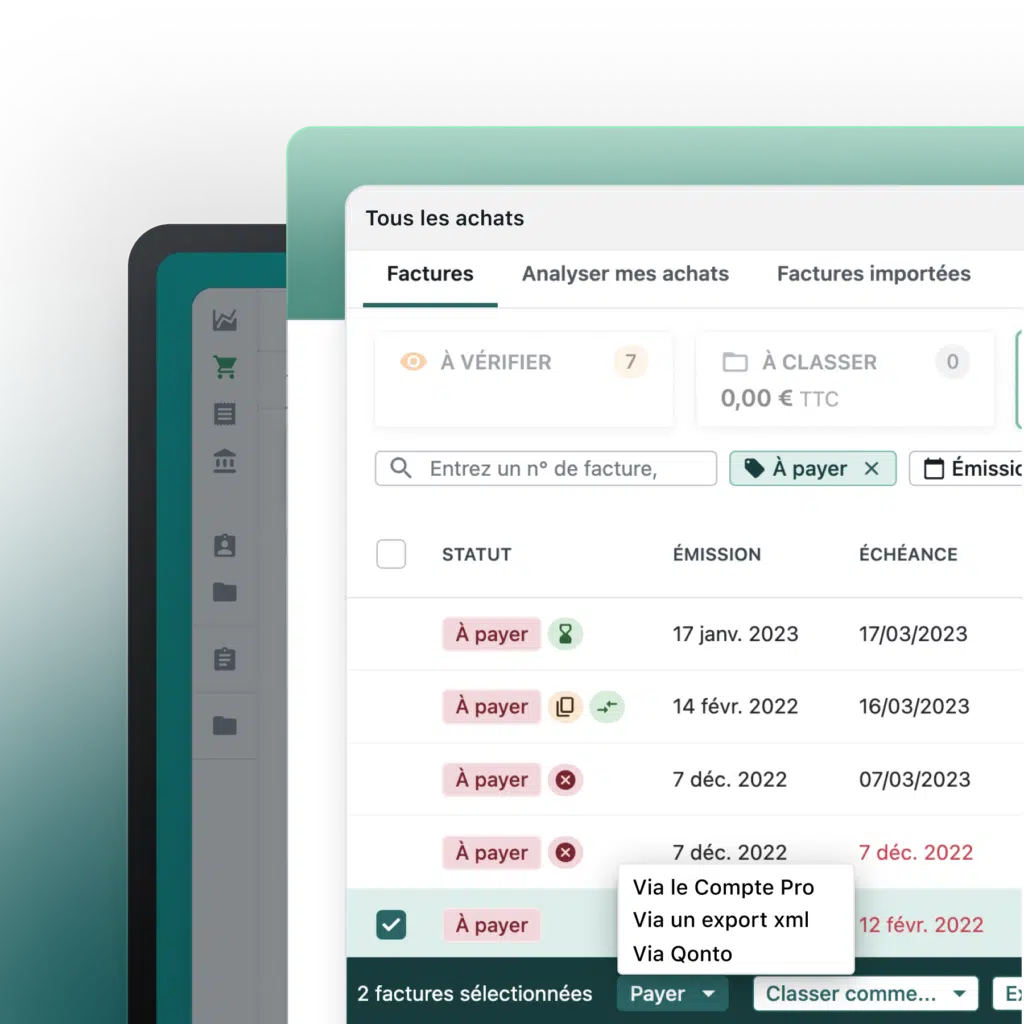

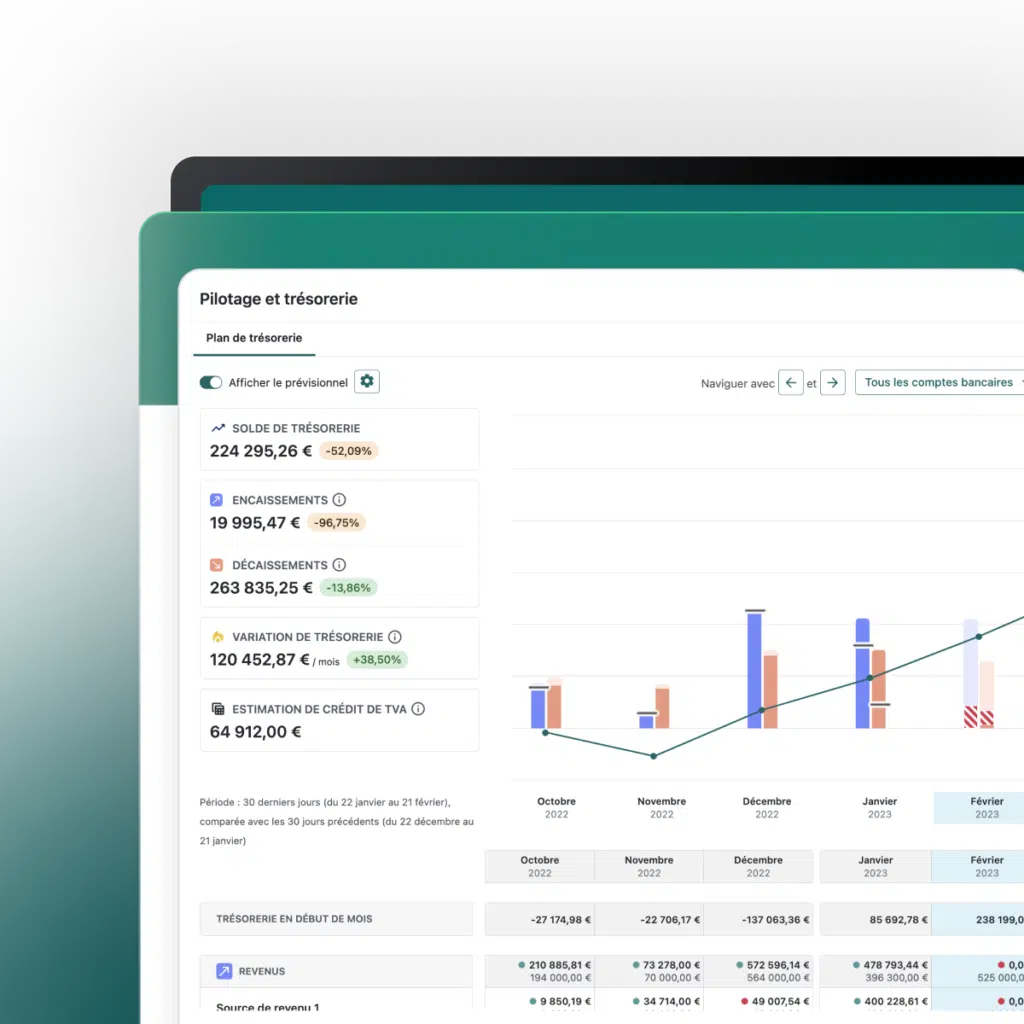

Comment Pennylane vous accompagne pour gérer votre santé financière ?

Assurer la santé financière d’une entreprise n’est pas une tâche facile et ne se fait pas du jour au lendemain. Pour que les entreprises puissent faire face à la concurrence et traverser des périodes de crise, il est nécessaire de suivre certaines routines qui garantiront un meilleur contrôle des finances.

Grâce à Pennylane, vous avez désormais la possibilité de contrôler aisément la santé financière de votre entreprise sans trop vous gêner. En effet, Pennylane vous permet de gérer efficacement les coûts et vous garantit de meilleurs résultats, car elle permet d’établir une marge bénéficiaire conforme au désir de l’entrepreneur et aux besoins de l’entreprise et fournit des données sur la performance des activités, permettant ainsi de maintenir ou de modifier les pratiques mises en œuvre à certains endroits.

Par ailleurs, Pennylane utilise la technologie à votre avantage. En effet, Un logiciel de gestion des coûts est essentiel lorsque votre entreprise investit dans la santé financière. Cela vous permet de visualiser sur l’écran de l’ordinateur toutes les transactions, entrées et sorties, ainsi que des rapports contenant des informations qui aident à la prise de décision.

Pennylane peut jouer un rôle essentiel au sein de toute organisation. Grâce à Pennylane, vous disposez d’outils que vous pourrez utiliser pour gérer les revenus, les actifs et les dépenses de votre organisation. Cette solution logicielle permet de réduire les erreurs de calcul, de conserver des pistes d’audit et de garantir la conformité aux normes comptables.

Par ailleurs, Pennylane peut être considéré comme un système comptable utilisé pour gérer les activités financières quotidiennes telles que la comptabilité, la tenue de livres, la gestion de projet, les opérations de la chaîne d’approvisionnement, etc. Cela permet aux équipes financières d’avoir facilement un aperçu des performances d’une entreprise et de suivre toutes les données de la santé financières et des historiques d’une entreprise

Ce qu'il faut retenir

Les actifs courants sont essentiels dans la gestion comptable quotidienne d’une entreprise. Ils représentent les ressources disponibles pour les activités courantes et peuvent être une source de capital, qui peuvent être une source de capital pour l’organisation.

En d’autres termes, les actifs courants sont tous les droits et actifs dont dispose l’entreprise , qu’il s’agisse de reconnaissances de dettes, de droits d’achat, de comptes débiteurs, de machines et de véhicules, entre autres. Autrement dit, les actifs courants sont tout actif qu’une entreprise peut convertir en liquidités dans un court laps de temps, généralement un an. Ces actifs sont répertoriés dans le compte Actifs courants du bilan d’une société cotée en bourse.

Les actifs considérés comme courants varient selon le secteur, mais en général, ils appartiennent à ces sous-comptes : trésorerie et équivalents de trésorerie, titres négociables, comptes clients, stocks et autres actifs liquides.

Essayez Pennylane gratuitement

Découvrez comment Pennylane peut transformer votre gestion financière avec un essai gratuit. Centralisez comptabilité et finances pour une vision claire et actualisée.